- 13 de junho de 2024

- Publicado por: Spectrum

- Categoria: Sem categoria

1 – APRESENTAÇÃO

O presente trabalho busca evidenciar os desafios, as oportunidades e as tendências mercadológicas e técnico-científicas que envolvem 17 minérios estratégicos pesquisados. Não se pretende aqui esgotar as discussões em torno do tema, mas sim, lançar um olhar sobre o crescimento da demanda por matérias-primas mais eficientes que está colocando os chamados “minerais raros”, “críticos” ou “estratégicos” em evidência, conforme a seguinte listagem:

I – Bens minerais dos quais o País depende de importação em alto percentual para o suprimento de setores vitais da economia:

1. Enxofre;

2. Minério de Fosfato;

3. Minério de Potássio; e

4. Minério de Molibdênio.

II – Bens minerais que têm importância pela sua aplicação em produtos e processos de alta tecnologia:

1. Minério de Cobalto;

2. Minério de Estanho;

3. Minério de Grafita;

4. Minérios do Grupo da Platina;

5. Minério de Lítio;

6. Minério de Níquel;

7. Minério de Silício;

8. Minério de Tálio;

9. Minério de Tântalo;

10. Minério de Terras Raras;

11. Minério de Titânio;

12. Minério de Tungstênio e

13. Minério de Vanádio.

Os minérios de Enxofre, Fosfato e Potássio são tratados em conjunto no tópico denominado “Fertilizantes”.

Essa seleção é diferente da lista da Resolução Nº 2 da Secretaria de Geologia, Mineração e Transformação Mineral do Ministério de Minas Energia (SGM/MME), de 18 de junho de 2021, que definiu a relação de minerais estratégicos para o País, de acordo com os critérios de que trata o art. 2º do Decreto nº 10.657, de 24 de março de 2021. Esse Decreto instituiu a Política de Apoio ao Licenciamento Ambiental de Projetos de Investimentos para a Produção de Minerais Estratégicos – Pró-Minerais Estratégicos, dispondo sobre sua qualificação no âmbito do Programa de Parcerias de Investimentos da Presidência da República e instituiu o Comitê Interministerial de Análise de Projetos de Minerais Estratégicos.

Os minérios não inclusos em relação aos da Resolução Nº 2 da SGM/MME são: Alumínio, Cobre, Ferro, Ouro, Manganês, Nióbio e Urânio, que são explorados por grandes empresas ou é monopólio estatal como no caso do Urânio. A maioria da lista de minerais estratégicos selecionados em questão não passa pelo radar das grandes empresas, porque, não têm a escala de produção que elas esperam, mesmo que muitos possam ser cada vez mais usados na fabricação de equipamentos eletrônicos de alta tecnologia.

Assim, a exploração da maioria dos minerais estratégicos selecionados acaba sendo encampada por pequenas e médias mineradoras no País.

Diante do breve cenário acima apresentado, o conceito de temporalidade aliado à política econômica é marcante no diagnóstico de uma estratégia setorial para produtos e serviços a serem desenvolvidos.

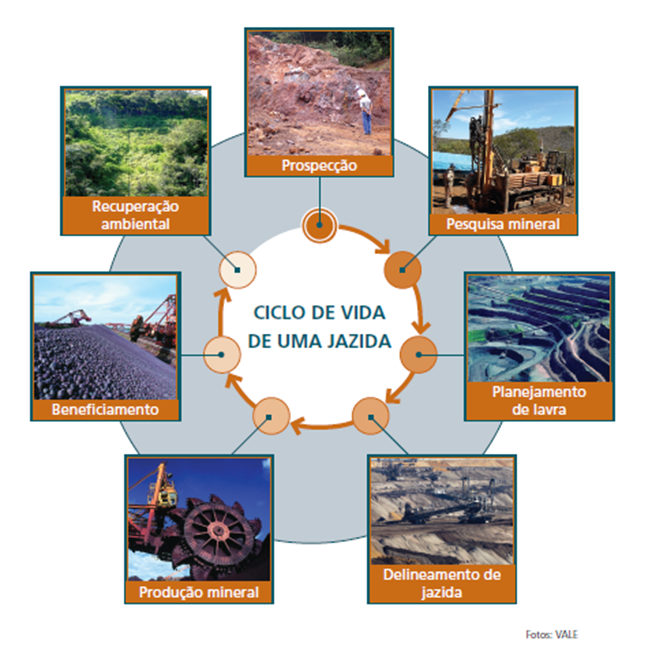

Para a área de mineração, a temporalidade tem que aliar uma visão muito particular sobre a exploração de recursos naturais não renováveis ao longo do tempo, pois, a maturação de projetos mineiros demanda muitos anos e fases encadeadas de prospecção, pesquisa, lavra com ou sem beneficiamento e fechamento de minas.

Assim, os minerais ditos estratégicos numa época podem não o serem noutra época, ou ainda, os minerais que possuem extração e uso convencionais num certo contexto podem ser estratégicos em outro contexto. De forma que na atualidade o termo mineral estratégico tem sido utilizado como sinônimo de recurso mineral escasso, essencial ou crítico para um país, podendo ou não estar associado a objetivos políticos ou mesmo com a formação de estoques ditos estratégicos, que regulem os mercados da economia mundial globalizada.

Para tanto é preciso contextualizar o Brasil no mundo (figura 1 ), apresentando abaixo a imagem com dados do Banco Mundial, para o ano de 2022, comparando populações acima de 100 milhões de habitantes, área de país maior do que 2 milhões de km² e PIB maior do que US$ 1,0 trilhão.

O conjunto de países foi classificado em ordem decrescente e então, buscou-se o que havia em comum nestes dados, evidenciando ao centro os países BRIC (Brasil, Rússia, Índia e China) e Estados Unidos.

O critério população foi escolhido pois, a partir deste número entende-se uma das premissas de mercado consumidor maduro e ainda, relevante percentual de urbanização (acima de 60%). O critério área – quanto maior sua extensão territorial, maior a potencialidade para diversidade de ocorrência de bens minerais – e o critério PIB por seu viés gerador de riquezas, e em comum com o critério população, a existência de um mercado consumidor demandante de bens minerais.

Figura 1 – O Brasil no mundo

2 – ANÁLISE SINTÉTICA DOS MINERAIS SELECIONADOS

FERTILIZANTES

Enquadrados como bens minerais dos quais o País depende de importação em alto percentual para o suprimento de setores vitais da economia, Enxofre, Fosfato e Potássio colocam a posição do Brasil como maior importador de fertilizantes do mundo, atualmente.

Importante ressaltar que esses minérios, que são da base da cadeia de valor dos Fertilizantes, em nosso país, possuem depósitos mineralizados de difícil extração, dada a geologia que os formou no passado. A agregação de valor na transformação mineral encareceria por demais o produto e por isso a importação desses produtos é elevada. A dependência das importações de Fertilizantes está se tornando mais crítica, a produtividade agrícola e o custo dos alimentos ficam cada vez mais sujeitos aos riscos do câmbio e a segurança alimentar está diminuindo.

À causa do grandioso aumento do tamanho da área plantada na agricultura brasileira, soma-se o não desenvolvimento de novas minas de Fosfato e Potássio. Para o caso do Nitrogênio, a matéria-prima vem do Petróleo (Gás Natural, Nafta e Resíduo Asfáltico) e não foram implementadas medidas para intermediárias de producão de insumos para Nitrato e Sulfato de Amônia e Uréia.

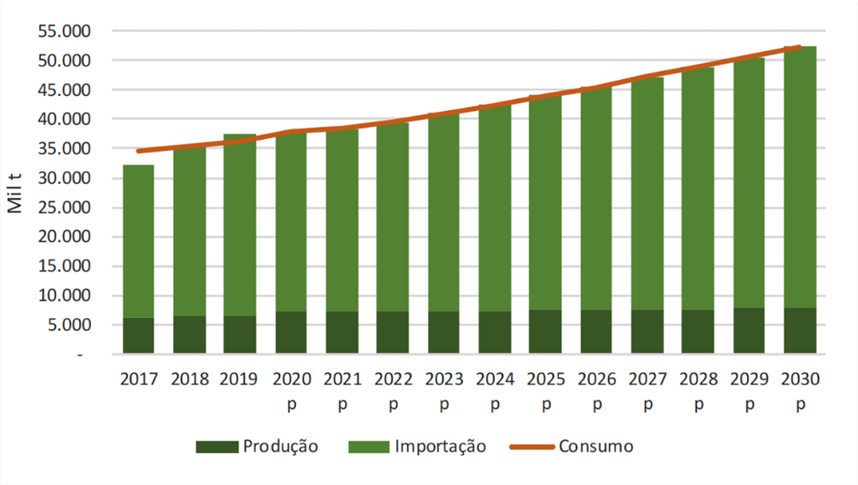

No gráfico 1 abaixo prevê-se a produção nacional de Fertilizantes até 2030, praticamente estabilizada entre 5 e 7 milhões de toneladas (comparada a 2021) e importação crescente de 20 a 43 milhões de toneladas (comparada a 2021). Tal situação é preocupante, pois a maturação de um projeto mineiro é no país é em média de 07 anos, o que aponta a difícil reversão desse quadro no prazo apresentado na figura.

Gráfico 1 – Tendência da Dependência das Importações de Fertilizantes

Fonte: Estimativas MB Agro (2020)

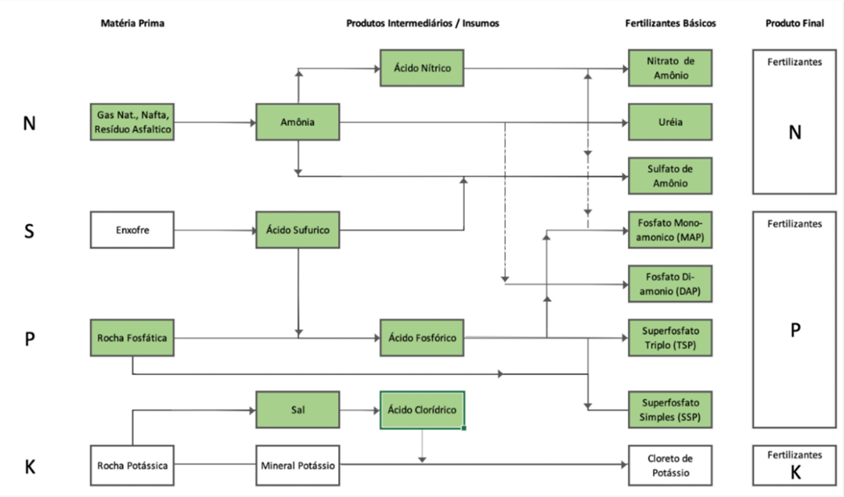

Figura 2 – A Complexidade da Cadeia Produtiva de Fertilizantes

Fonte: SINPRIFERT 2020

A figura acima é ilustrativa de como não basta só ter recursos e reservas (jazidas) em minérios para Fertilizantes, pois há uma complexidade na química industrial da cadeia produtiva, que deve ser analisada para o aumento desejado da produção nacional.

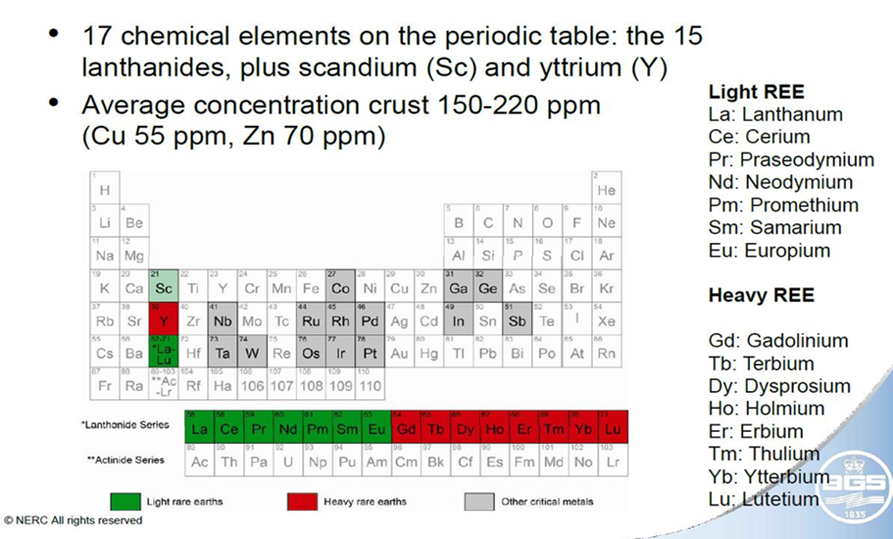

As Terras Raras (ETR) compreendem um total de 17 elementos, sendo 15 os chamados lantanídeos, além de Ítrio e Escândio. Esses diferentes tipos de minerais são classificados em três subgrupos, com base no peso atômico: Terras Raras Leves (LREE) e Terras Raras Pesadas (HREE). A política da China adiciona um subgrupo, Terras Raras Médias (MREE), no caso o Samário, Európio e Gadolínio.

Figura 3 – Os Elementos Terras Raras na Tabela Periódica

As Terras Raras são utilizadas em componentes de dispositivos de alta tecnologia, e estão associadas a diversas tecnologias disruptivas, proporcionando o surgimento de novos serviços ou produtos inovadores. As propriedades magnéticas, elétricas, óticas e químicas únicas dos Elementos Terras Raras (ETRs) os tornaram essenciais e, praticamente, insubstituíveis.

De acordo com informações do USGS (USA, 2022), estima-se reservas de aproximadamente 120 milhões de toneladas de ETRs no mundo, com cerca de 44 milhões de toneladas (38%) localizadas na China. Brasil e Vietnã estão em 2º lugar, cada um com 22 milhões de toneladas (19%). A Austrália vem em seguida com cerca de 3,66 milhões de toneladas, mas está em segundo lugar na produção com 19 mil toneladas, enquanto a China produz 120 mil toneladas por ano. Vale ressaltar que a participação global em reservas da China foi de 97,7% em 2010 e reduziu-se para 62,9% em 2019.

Os projetos de Terras Raras em diversas etapas de avaliação/implementação de cada depósito têm uma combinação específica de ETRs, que define seu valor econômico e a viabilidade de sua exploração. Outro fator importante são as taxas de recuperação de cada elemento de cada depósito. A complexidade para avaliar um depósito de Terras Raras e sua caracterização tecnológica são fatores críticos para seu aproveitamento econômico.

A partir de 2011/12, o Brasil passa a ocupar com o Vietnã o posto de segundo maior detentor de reservas (22 Milhões de toneladas) de Terras Raras no mundo (em MG, BA, GO e SP). Em 2024, se inicia o projeto da Mineração Serra Verde (Minaçu/GO), com recursos de Terras Raras associadas às argilas iônicas, dos quais quase 30% representam elementos de alto valor, como Terras Raras magnéticas e pesadas. A CBMM também está em etapa bem adiantada em sua mina em Araxá (MG) onde já produz Nióbio. A Mineração Terras Raras tem o projeto Morro do Ferro (Poços de Caldas/MG). A CMOC (GO) e a MINSUR (AM) também avaliam seus projetos e o potencial de seus recurso em rejeitos. Todos esses projetos uma vez implementados, podem tornar o Brasil um significativo produtor mundial desses minérios.

Além disso, o Brasil está investindo no desenvolvimento da cadeia produtiva das ETRs, até a etapa dos produtos finais (imãs, óxidos, etc.), incluindo diversas iniciativas que vão desde o mapeamento geológico e estudos da CPRM/SGB, atuação do MME/DNPM/ANM, investimentos públicos em PD&I, destacando a ampla gama de projetos do MCTI, como o Projeto ETR(ABDI), INCT (Instituto Nacional de Processamento e Aplicações de Ímãs de Terras Raras para Indústria de Alta Tecnologia), Codemge (LabFabITR), UFMG, UFSC, IPT, CDTN, Fundação Centro de Referência em Tecnologias Inovadoras (CERTI) e Companhia Brasileira de Metalurgia e Mineração (CBMM), IPT, ABDI (Projeto ETR Brasil), Projeto REGINA (Rare Earth Global Industry and New Application) dentro do Acordo de Cooperação Brasil-Alemanha.

O Brasil deve avaliar seu posicionamento na geopolítica de Terras Raras, buscando sua inserção nas cadeias globais de suprimento, aproveitando a oportunidade de estabelecer novas parcerias, garantindo acesso a novas tecnologias e a novos mercados, além de agregar valor ao longo da cadeia produtiva. O momento abre novas perspectivas de projetos no Brasil.

Para o aproveitamento das potencialidades das Terras Raras no País, seria importante avaliar um Sistema de Gerenciamento de Banco de Dados abrangente, que contenha todas as informações relevantes sobre depósitos mineralizados (Big Data).

Outra oportunidade seria a diversificação das fontes internas de fornecimento de concentrados viabilizando operações de pequena a média escala e estimular a produção de subprodutos em outras operações mineiras (como na CBMM, Minsur, CMOC etc.).

A maioria dos depósitos tradicionais, representados por minérios de Monazita e Bastnaesita associados a aluviões (secundários) ou Carbonatitos (primários) não são capazes de suprir o déficit de Terras Raras magnéticas e pesadas, que são fundamentais para melhorar o desempenho dos super-ímãs usados nas indústrias de energia solar e petrolífera.

LÍTIO

As novas mineradoras de Lítio no Brasil (SIGMA LITHIUM e AMG MINERAÇÃO) irão incrementar de forma significativa a produção deste bem mineral, tornando o país também exportador. A AMG, situada em Nazareno (MG), pretende, em uma primeira etapa, produzir cerca de 90 mil toneladas/ano de concentrado (5 a 6%) de Lítio e, numa segunda etapa, 180 mil toneladas por ano, a partir de 2025. Após essas duas etapas, planeja um polo minero-químico para agregar valor ao seu produto. Cabe destacar que essa produção será oriunda do reaproveitamento dos rejeitos da mina.

A SIGMA produz, no Vale do Jequitinhonha (MG), a partir de 2023, 120 mil toneladas/ano de concentrado (5 a 6%) de Lítio e planeja uma expansão para até 440 mil toneladas/ano. Vai explorar inicialmente um corpo de minério com reservas da ordem de 13,8 milhões de toneladas com teor médio estimado de 1,46 % de LiO2.

A CBL (Cia Brasileira de Lítio), apesar da sua menor produção, transporta seu concentrado para a unidade de Divisa Alegre (MG), onde é transformado em carbonato e hidróxido de Lítio. A CBL produzia o equivalente a cerca de 10 mil toneladas anuais de concentrado de Lítio.

Importante assinalar que foram anunciados diversos projetos para o Lítio nestes últimos anos (desde a etapa de pesquisa mineral a estudos de viabilidade econômica). O cenário atual convive com alta nas cotações do Lítio, o que pode aumentar a captação de recursos.

Outros projetos revelados pelas empresas:

– Emerita (MG): em 2018 adquiriu ativos da Falcon, com emissão de 500 mil ações ordinárias para a cedente;

– Latin Resources: anunciou, em 2019, a avaliação de três projetos: Salinas, Seletas, Outro Lado (todos em MG);

– Brazilminerals (BMIX): avalia o projeto Pasadena em Salinas (MG);

– Elektro Lithium, criada pela World Mineral Resources (WMR) em 2019 anunciou que avalia projetos de lítio no Vale do Jequitinhonha (MG);

– Cougar, no Ceará, tem algumas áreas na região de Solonópole e

– Libra Ligas em uma concessão de lavra no mesmo município acima.

A partir do início de 2018, houve crescimento também pela procura de áreas de lítio no Nordeste, principalmente nos estados do Rio Grande do Norte, Paraíba, Pernambuco e Bahia. O estudo produzido pelo Serviço Geológico do Brasil (CPRM) em 2017 apontou áreas potenciais para a descoberta de novos depósitos de lítio no país, principalmente, na região do Vale do Rio Jequitinhonha, no nordeste do estado de Minas Gerais. Ao todo, o trabalho mapeou 45 ocorrências, sendo 20 inéditas e o resultado desse trabalho mostra um potencial incremento em nossas reservas em torno de 8% em relação às reservas mundiais atuais.

O Brasil não possui produção e nem reservas minerais relacionadas no Mineral Commodity Sumaries – USGS 2023 – Ano Base 2022.

A produção global de Molibdênio em 2020 aumentou ligeiramente em comparação com 2019. Em ordem decrescente de produção, China, Chile, Estados Unidos, Peru e México forneceram mais de 90% da produção global total. As reservas mundiais identificadas são cerca de 20 milhões de toneladas. Os recursos de molibdênio são adequados para suprir as necessidades mundiais no futuro previsível de vários anos.

COBALTO

O Brasil não possui produção e nem reservas minerais relacionadas no Mineral Commodity Sumaries – USGS 2023 – Ano Base 2022.

O Congo (Kinshasa) continua a ser a principal fonte mundial de minas de Cobalto, fornecendo aproximadamente 70% da produção mundial, que é lavrado artesanalmente, a maior parte sendo extraída como subproduto do Cobre ou Níquel.

A China é o líder mundial na produção de Cobalto refinado, a maior parte do qual foi produzida a partir de Cobalto parcialmente refinado importado de Congo. A China foi o principal consumidor mundial de Cobalto, com mais de 80% de seu consumo sendo usado pela indústria de baterias recarregáveis.

No Cobalto terrestre mundial os recursos são cerca de 25 milhões de toneladas. A grande maioria desses recursos está em Cobre estratiforme hospedado em sedimentos de depósitos no Congo e Zâmbia; depósitos de laterita contendo níquel na Austrália e em países insulares vizinhos e em Cuba e depósitos magmáticos de sulfeto de Níquel-Cobre hospedados em rochas máficas e ultramáficas na Austrália, Canadá, Rússia e Estados Unidos.

Mais de 120 milhões de toneladas de recursos de Cobalto foram identificados no Manganês em nódulos e crostas no fundo dos oceanos Atlântico, Índico e Pacífico.

O Brasil teve uma produção de 13.000 toneladas de ligas de Estanho em 2020 e possui 420.000 toneladas de reservas minerais, sendo 7º colocado em produção e 4º em reservas atrás de China, Indonésia e Austrália.

O declínio no uso global de Estanho começou em 2019 e continuou até 2020, provavelmente agravado pela pandemia de COVID-19, que causou interrupções nas indústrias de mineração e manufatura em todo o mundo. A solda permanece o maior uso global de Estanho.

Os recursos mundiais concentram-se, principalmente na África Ocidental, sudeste da Ásia, Austrália, Bolívia, Brasil, Indonésia e Rússia são extensos e se desenvolvidos, podem sustentar as recentes taxas de produção anual até um futuro de longo prazo.

O Brasil produziu 95.000 toneladas de minério em 2020 e possui 70.000.000 de toneladas de reservas minerais, sendo 3º produtor mundial atrás de China e Moçambique e 3º em reservas atrás de Turquia e China.

Os recursos inferidos do mundo excedem 800 milhões de toneladas de Grafita recuperável. Na atualidade, estão sendo desenvolvidos no mundo pesquisas com o Grafeno, uma lâmina mais fina que átomo de Carbono, que possui alta resistência mecânica e elétrica e a Grafita é o minério mais propenso para a extração dessa lâmina.

GRUPO DA PLATINA

O Brasil não possui produção e nem reservas minerais relacionadas no Mineral Commodity Sumaries – USGS 2023 – Ano Base 2022.

A produção de minérios do Grupo da Platina na África do Sul, o principal fornecedor mundial desses minerais, diminuiu 11% em 2021 na comparação com 2019 devido a bloqueios temporários relacionados com o COVID-19, bem como aumento dos custos de mão de obra, aumento dos custos de eletricidade, fornecimento não confiável de eletricidade e desafios relacionados à mineração de alto nível.

Os preços médios anuais estimados em 2021 de Irídio, Paládio, Ródio e Rutênio aumentaram 5%, 38%, 136%, respectivamente, em comparação com os de 2019. O preço médio anual estimado da Platina diminuiu ligeiramente em comparação com 2019, continuando uma tendência de queda de preços de 5 anos.

O Brasil produziu 73.000 toneladas de concentrado e possui 16.000.000 de toneladas em reservas, sendo o 8º produtor mundial e o 3º em reservas atrás de Indonésia e Austrália.

Os recursos mundiais identificados com média de aproximadamente 0,5% de Níquel contido ou mais, são de pelo menos 300 milhões de toneladas, sendo cerca de 60% em lateritas e 40% em depósitos de sulfeto. Recursos extensivos de Níquel também são encontrados em crostas e nódulos de Manganês nos fundos dos oceanos.

As baterias de hidreto de metal de Níquel estão aos poucos sendo substituídas pelas baterias de íon-lítio.

O Brasil produziu em 2020, 340 toneladas de ligas de Ferrossilício e Silício metálico, sendo o 3º produtor, atrás de China e Rússia.

As reservas mundiais do minério são muito amplas em relação à demanda, sendo que os quantitativos ou mesmo as estimativas não estão disponíveis. Recursos mundiais e domésticos para a fabricação de Silício metálico e ligas são abundantes e, na maioria dos países produtores, adequados para suprir as necessidades mundiais por muitas décadas. A fonte do Silício é a sílica em várias formas naturais, como quartzito, quartzo e arenitos.

O Brasil não tem produção e nem reservas contabilizadas.

Desde 2011, o consumo de o Tálio diminuiu significativamente. Pequenas quantidades de Tálio são usadas para pesquisa.

Os principais usos globais para o Tálio foram equipamentos de detecção de radiação gama, supercondutores de alta temperatura, materiais ópticos infravermelhos, vidros de baixo ponto de fusão, células fotoelétricas e radioisótopos.

Os principais produtores desses produtos estão na China, Japão, República da Coréia e Estados Unidos. Os principais usos globais para o Tálio foram equipamentos de detecção de radiação gama, supercondutores de alta temperatura, materiais ópticos infravermelhos, vidros de baixo ponto de fusão, células fotoelétricas e radioisótopos.

O metal Tálio e seus compostos são materiais altamente tóxicos e são estritamente controlados para evitar danos aos seres humanos e o ambiente. O Tálio e seus compostos podem ser absorvidos pelo corpo humano por contato com a pele, ingestão ou inalação de poeira ou fumaça.

Em 2020, a produção global de Tálio foi estimada em menos de 8,0 toneladas. China, Cazaquistão e Rússia eram considerados os principais produtores de Tálio primário. Desde 2005, depósitos substanciais ricos em Tálio foram identificados no Brasil, China, Macedônia do Norte e Rússia. Estimativas quantitativas de reservas não estão disponíveis, devido à dificuldade em identificar depósitos onde o Tálio pode ser extraído economicamente.

TÂNTALO

O Brasil produziu, em 2020, 370 toneladas, sendo o 2º maior produtor atrás do Congo e possui reservas minerais da ordem de 40.000 toneladas, sendo 2º lugar em reservas atrás da Austrália.

A produção mundial foi menor em parte por causa do fechamento temporário de minas no Brasil e em Ruanda causado pela pandemia do Covid-19. Os preços baixos continuados do Tântalo também foram um fator.

Os recursos mundiais identificados de Tântalo, a maioria dos quais na Austrália, Brasil e Canadá, são considerados adequados para suprir as necessidades projetadas. Os Estados Unidos têm cerca de 55.000 toneladas de recursos de Tântalo em depósitos identificados, a maioria dos quais foram considerados antieconômicos a preços de 2020.

O Brasil produziu, em 2020, 25 toneladas de concentrado, sendo o 14º em produção e 4º em reservas, com 43.000 toneladas, atrás de China, Austrália e Índia.

O mineral Ilmenita é responsável por cerca de 90% do consumo mundial de Titânio. No mundo os recursos dos minerais Anatásio, Ilmenita e Rutilo totalizam mais de 2 bilhões de toneladas e garantem a demanda por muitas décadas.

TUNGSTÊNIO

O Brasil não possui produção nem reservas informadas.

O fornecimento mundial de Tungstênio foi dominado pela produção e pelas exportações da China. O governo da China regulamentou sua indústria de Tungstênio, limitando o número de licenças de mineração e exportação, impondo cotas de produção de concentrados e restrições à mineração e processamento. Tal situação evidencia a concentração da produção para o mercado internacional, onde o concentrado fora da China deveria permanecer em menos de 20% da produção mundial.

Sucata continua a ser uma importante fonte de matéria-prima para a indústria de Tungstênio em todo o mundo.

Os recursos mundiais de Tungstênio estão geograficamente espalhados. A China ocupa o primeiro lugar no mundo em termos de recursos e reservas e tem alguns dos maiores depósitos. Canadá, Cazaquistão, Rússia e Estados Unidos também possuem recursos significativos de Tungstênio.

VANÁDIO

O Brasil produziu em 2020 cerca de 6.600 toneladas de minério e possui 120.000 toneladas de reservas minerais, sendo 4º em produção atrás de China, Rússia e África do Sul e 3º em reservas atrás de China e Rússia.

Os recursos mundiais de Vanádio excedem 63 milhões de toneladas. O Vanádio ocorre em depósitos de Fosfato, Magnetita titanífera, Arenito e Siltito uranífero, nos quais constitui menos de 2% como hospedeiro nas rochas. Quantidades significativas também estão presentes em Bauxita e materiais carboníferos, como Carvão, Petróleo bruto, Xisto betuminoso e areias betuminosas.

Como o Vanádio é normalmente recuperado como um subproduto ou coproduto, os recursos mundiais demonstrados do elemento não são totalmente indicativos de suprimentos disponíveis.

Várias combinações de outros elementos de liga podem ser substituídas por aços contendo Vanádio. Certos metais, como Manganês, Molibdênio, Nióbio, Titânio e Tungstênio, são até certo ponto intercambiáveis com o Vanádio como elementos de liga no aço. Atualmente, nenhum substituto aceitável para o Vanádio está disponível para uso em ligas de Titânio aeroespacial.

3 – CONSIDERAÇÕES FINAIS

A utilização do termo “minerais estratégicos” está associada ao conceito de minerais escassos, essenciais ou críticos para o País, bem como, para aqueles que apresentam vantagens comparativas para a economia no tocante à geração de divisas de forma sustentada no futuro de médio e longo prazo.

Diante deste quadro, importante se faz ressaltar que ao se falar em minerais estratégicos não se pode deixar de falar da necessidade urgente de estratégias políticas, econômicas, sociais e ambientais que visem solidificar novos rumos para as indústrias de mineração e transformação mineral do País.

Se o sucesso em todo investimento de pesquisa mineral é difícil (1 em cada 1.000 requerimentos de pesquisa se tornam 1 mina produtiva), imagine o desafio que é para as pequenas e médias mineradoras, que são as detentoras da maioria dos processos minerários dos minérios aqui selecionados.

Importante se faz ressaltar que o tempo médio para ativar mineração de pequeno e médio porte é de 10 anos. Diferentemente do Canadá e da Austrália, o Brasil não tem uma estrutura organizada, que incentive os empreendimentos de pequeno ou médio porte na mineração.

Para o Brasil, onde esse grupo de mineradoras responde por 90% dos títulos minerários, o desenvolvimento ganha ainda mais complexidade com uma sigla que passa a dominar a discussão empresarial mundial, a ESG, do inglês Environmental, Social and Governance, ou seja, Ambiental, Social e Governança.

Figura 4 – Ciclo de Vida de uma Jazida

A descarbonização da economia mundial, compromissada por vários países na Conferência do Clima (COP-26) de 2021, em Glasgow na Escócia, também está no topo das preocupações mundiais e faz parte da agenda 2050, que estabelece uma série de metas, inclusive para o setor mineral.

Além disso, em 2019, o Banco Mundial refinou os 17 Objetivos de Desenvolvimento Sustentável (ODS), selecionando 9 deles para serem priorizados pelas pequenas e médias empresas de mineração.

As estratégias de valoração apontam que o caminho de múltiplas parcerias (governos e sociedade empresarial) e iniciativas de associativismo e cooperativismo são as peças-chaves para um cenário de acesso ao capital para investimentos, principalmente internacionais. O incentivo à capitalização de projetos de mineração em bolsa de valores, mais especificamente para a pesquisa mineral é crucial para a atratividade de capital externo.

4 – REFERÊNCIAS BIBLIOGRÁFICAS

Anuário Mineral Brasileiro – Principais Substâncias Metálicas – DNPM 2017.

Cadastro Mineiro da Agência Nacional de Mineração (ANM) – Maio 2024.

Centro de Gestão e Estudos Estratégicos – Minerais Estratégicos e Terras Raras, Brasília, 2014.

Centro de Gestão e Estudos Estratégicos – Uso e aplicações de Terras Raras no Brasil – 2012 a 2030, Brasília, 2013.

Código de Mineração – Decreto-Lei Nº 227 de 28 de fevereiro de 1967 e atualizações.

Coura, J. F.; Azevedo, L. M. – Revista Mercado Comum – Edição 292 – Agosto de 2021.

Instituto Brasileiro de Mineração – Dados do Setor Mineral – 2024.

Loureiro, F.E.V.L.; Melamed, R.; Neto, J.F. – Fertilizantes: agroindústria e sustentabilidade. CETEM/MCTI, Rio de Janeiro, 2009.

Metalogênese do Brasil – Marcel Dardenne & Carlos Schobbenhaus – UNB – 2001.

Ministério de Minas e Energia – Plano Nacional de Mineração 2030. Brasília, 2010.

Mineral Commodity Sumaries – USGS – 2023.

Nascimento, M.; Santos, R. L.; Braga, P. F. A.; França, S. C. A. – Minerais Estratégicos: Terras Raras e Lítio, Rio de Janeiro – CETEM, 2016.

Navarro, G, R, B.; Zanardo. A.; Montibeller, C. C.; Leme T.G. – Livro de referências de minerais comuns e economicamente relevantes – 2017.

Recursos Minerais no Brasil – Problemas e Desafios. Academia Brasileira de Ciências, Rio de Janeiro, 2016.

Tratamento de Minérios – 6ª Edição – CETEM/MCTIC, Rio de Janeiro, 2018.

Sites consultados:

Ministério de Minas e Energia (MME), Ministério de Ciência, Tecnologia e Inovação (MCTI), Ministério das Relações Exteriores, Agência Nacional de Mineração (ANM), Companhia de Pesquisa de Recursos Minerais (CPRM – Serviço Geológico do Brasil), ABPM – Associação Brasileira de Pesquisa Mineral, ADIMB – Agência Desenvolvimento da Indústria Mineral Brasileira, IBRAM – Instituto Brasileiro de Mineração, CBPM – Companhia Baiana de Pesquisa Mineral, CODEMIG – Companhia de Desenvolvimento de Minas Gerais, CBRR – Comissão Brasileira de Recursos e Reservas Minerais, Câmara de Comércio do Brasil com o Canadá, Câmara de Comércio do Brasil com a Alemanha, Câmara de Comércio do Brasil com a Suécia, Câmara de Comércio do Brasil com o Reino Unido, Câmara de Comércio do Brasil com Austrália, Câmara de Comércio do Brasil com o EUA, Bolsa de Valor de Mineração do Canadá (TMX), Bolsa de Valores de São Paulo (Bovespa), Secretaria Especial do Programa de Parcerias de Investimentos Estratégicos do Ministério da Economia, Secretaria Especial de Assuntos Estratégicos da Presidência da República, Confederação Nacional da Indústria (CNI), Comissão Econômica para a América Latina e o Caribe (CEPAL), Centro Latino-Americano e Caribenho da London School of Economics and Political Science (LSE), The Mining Association of Canada (MAC), ROSKILL Brazil, Ernst Young, KPMG, Worldbank, Fundação Getúlio Vargas (FGV), National Mining Association/EUA, Conselho Internacional de Mineração e Metais (ICMM), S&P Global Platts, CRU Group, Appian Capital Brazil, Wood Mackenzie, Geological Survey of Spain (IGME/CSIC), Subsecretaria Adjunta de Transformação de Energia do Departamento de Estado dos EUA, Mineração Serra Verde (Terras Raras), Sigma Lítio Mineração, Cia Brasileira de Lítio, AMG (Lítio e Terras Raras), Nacional de Grafite, Vanádio Maracás SA e Potássio do Brasil Ltda, Revista Brasil Mineral, Revista In The Mine, Carta Mineral do IBRAM, Conexão Mineral, Notícias de Mineração do Brasil, Ernst Young, Newsletter IFM (FMI), Mining Journal e Wood Mackenzie.